Dados recentes da Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip) mostram que o mercado de capitais superou a poupança como fonte de recursos para financiamento habitacional. Mesmo assim, a Caixa continua forte. Em setembro deste ano, o banco atingiu recorde histórico no saldo do crédito imobiliário (R$ 707,9 bilhões), com aumento de 14,6% em 12 meses. No mesmo período, as demais instituições financeiras tiveram crescimento de apenas 1,7%.

Um dos principais fatores que ajudam a entender os motivos que levaram à superação da poupança pelo mercado de capitais como funding (fonte de recursos utilizados pelos bancos), para o financiamento imobiliário, é o fato de que ainda se vive um ciclo de elevada taxa básica de juros. Com isso, é possível obter rendimentos superiores aos da poupança a partir de outros meios, como é o caso de recursos disponibilizados no mercado de capitais – a exemplo das letras de crédito imobiliário (LCI) e das letras imobiliárias garantidas (LIG). Essa mudança encarece a captação dos recursos para os bancos.

Neste cenário de encarecimento do funding, de recuperação gradual da economia e de elevadas taxas de juros e de endividamento da população, a tendência, entre os bancos regidos pela lógica do mercado, é de transferir seus recursos para investimentos mais seguros e rentáveis. Tal tendência foi observada nos 12 meses que antecederam setembro de 2023. Afinal, excetuando a Caixa, houve crescimento de apenas 1,4% do saldo de crédito imobiliário, diante de uma taxa de inflação (medida pelo IPCA) de 5,2%.

Para o mesmo contexto desafiador, a Caixa apresentou considerável incremento na carteira de crédito imobiliário e chegou a seu maior patamar histórico. Com isso, foi possível observar sua capacidade de contribuir para uma política econômica anticíclica – clássico papel exercido pelos bancos públicos. Essa forma de atuação acontece, entre outras coisas, para evitar que a baixa dinamicidade da economia se agrave e gere recessão econômica. No caso tratado aqui, auxiliou na manutenção da atividade do mercado imobiliário. Isso pode ser atestado pelo fato de o crédito habitacional da Caixa ter contribuído para a geração de cerca de 1 milhão de empregos nos nove primeiros meses de 2023 (dados do banco).

Ao cumprir sua função de ativadora da economia, a Caixa ajudou também a atenuar o histórico problema habitacional brasileiro, já que o crédito do banco foi utilizado para a produção de cerca de 257,4 mil unidades habitacionais. Fator fundamental para isso foi a retomada do Minha Casa Minha Vida, em especial o faixa 1. O programa, que é operacionalizado pela Caixa, registrou, no terceiro trimestre de 2023, a contratação de R$ 32,5 bilhões com recursos do FGTS. A mudança no valor da renda familiar para o faixa 1 e a redução da taxa de juros contribuíram para o aumento nas contratações de crédito habitacional.

“Todos esses recordes históricos possibilitam à Caixa ampliar a sua atuação no desenvolvimento do país e na oferta de emprego e renda. Os bons números do maior banco público da América Latina refletem a dedicada atuação dos empregados do banco, que têm feito um ótimo trabalho para atender a população e contribuir para uma forma justa de desenvolvimento econômico e social”, comentou o presidente da Fenae (Federação Nacional das Associações do Pessoal da Caixa), Sergio Takemoto.

Poupança na Caixa

Na Caixa, o estoque da poupança também tem diminuído. Entre setembro de 2022 (R$ 353,4 bilhões) e setembro de 2023 (R$ 352,4 bilhões), houve redução de 0,3%. Mesmo havendo queda no banco público, ela está em ritmo menor que no resto do sistema financeiro. Exemplo disso é que a participação de mercado da Caixa no saldo da poupança cresceu 2,6% em um ano e continua sendo a principal instituição neste aspecto. Isso é algo que contribui para o cumprimento do papel social do banco, já que, a poupança oferece às pessoas, sobretudo as de renda mais baixa, uma possibilidade para guardar seu dinheiro de forma acessível e segura.

A poupança funciona como uma fonte de recursos de menor custo, consequentemente, os empréstimos imobiliários que a utilizam podem ofertar taxas mais acessíveis. Com a mudança para a utilização de formas de captação mais caras, a tendência é a elevação das taxas de juros do financiamento habitacional.

BB: Falta de funcionários em agências varejo prejudica bancários, clientes e população

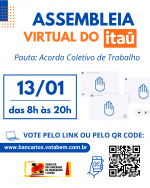

Assembleia do Itaú já começou. Bancário e bancária, vote aqui!

Benefícios da Funcef e aposentadorias acima do mínimo terão reajuste de 3,9%

Eleições CUSC: conheça os candidatos e as propostas da Chapa 2, que tem apoio do Sindicato

Caixa faz 165 anos entre lucros recordes, fechamento de agências e cobranças por valorização dos empregados

Saiba quanto você vai economizar de IR com a calculadora do Dieese

Sindicato participa de ato unificado em defesa da democracia

Lula: O 8 de janeiro está marcado na História como o dia da vitória da nossa democracia

Fechamento de cerca de 250 agências do Itaú provoca caos no atendimento e sobrecarrega bancários e clientes

Institucional

Diretoria

História

Conteúdo

Acordos coletivos

Galeria

Notícias